正规炒股十倍配资

阿里巴巴20231231季财报点评

(原标题:阿里巴巴20231231季财报点评)

【阿里巴巴20231231季财报点评】

阿里巴巴这次中概第一个出财报,盘前一度暴涨5.4%到82.47,新闻跳出来说“回购计划增加250亿美元,总回购规模已经增至650亿美元”,以为特别好。

但认真看了财报,做表格统计后,发觉根本没有。简单从数据上还比此前更差了。

先回顾下上个财报季我的点评“【阿里巴巴20230930季财报点评】网页链接

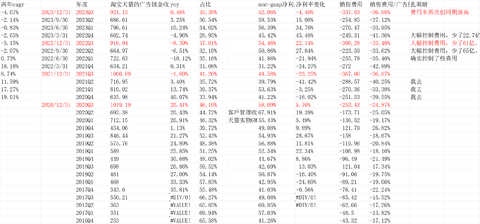

看最核心的淘天集团客户管理(淘宝+天猫的广告佣金)增长是3.25%,增速比上个季度的10.24%差不少。利润增长很好,看最核心的nongaap净利润是401.88亿,扣除股权激励后是333.58亿,yoy28.14%,利润其实是非常不错的。

但因为阿里业务线多,复杂,如果我们看最核心的淘天集团,这块ebitda是470.77亿,yoy3.16%,基本和上面的广告佣金收入增速持平。但增长也是大幅低于上个Q的9.07%

当然,利润很好,淘天集团利润一般,那么其他的亏损是大幅收窄的。是的,淘天集团外的ebitda是-42.32,去年同期是-94.71。。大幅度改善,基本上每块,像云计算、菜鸟网络、本地商业,ebitda都大幅改善。

所以,目前阿里巴巴极低的估值背景下,其实淘宝天猫能稳住,其他块亏损继续收窄的话,利润还有挺多的释放空间。”

1.先说总体印象

我最关心两个数据,一个是“宝天猫的广告佣金收入(客户管理)”,这个数据20231231季度是921.13亿,yoy0.46%,增速慢于20230930季度的3.25%,再前一个季度是10.24%。

并且也不是基数问题,去年基数蛮低的,去年的季度增速是-8.39%。

或者我们看两年cagr,最新是-4.07%,比过去3个季度都差。

另一个我最关心的数据,是整个集团的nongaap净利润,(扣除了一次性因素,)。这个值20231231季度是479.51亿,yoy-3.97%,此前5个季度都是双位数增长。这次怎么就直接负增长了。

如果更严苛的看,nongaap净利润-当季股权激励=417.29亿,上年同期是411.29亿,略增加6亿。主要是这个Q的股权激励62.22亿,比上年同期的87.73亿少了不少。即通过股权激励降本,利润增加了6个亿。

最直接的原因是,销售费用重回高增长,最新季度是337.83亿,比上年同期306.28亿多了30亿。

看这张表,一目了然:

销售费用/广告佣金=36.68%,看同比,略高于20211231季度,创历史新高。这导致利润看起来很不好。

当然,估值倒是依然不贵的。盘前目前跌幅3.29%后,大概市值折算人民币是13852亿,ttm净利润(nongaap)是1604.36亿,市盈率是8.64倍。但考虑到股权激励是实实在在的成本项目,更严苛的是要扣除的,扣除后ttm净利润是1414.67亿,ttm市盈率是9.799倍。

EV估值角度,这个Q的资产负债表还没到wind软件,我参考上个Q的,用市值-6823亿作为企业价值的ev算,当前ev7039.52亿(=13852-6823),ev/ttm净利润约4.98倍。

估值肯定是严重低估的。但从我前面说的我关注的两个点——淘宝天猫的广告佣金收入、nongaap净利润这两个点我都不太满意,我暂时觉得还是先关注吧。感觉阿里巴巴的改革还是没那么顺利,拼多多、抖音都太能打了。

接下来直接看财报。

2.财务摘要

收入2603.48亿,增长5.08%;nongaap净利润479.51亿,yoy-3.97%。

如果考虑股权激励,最新的经营利润,用nongaap的479.51-62.22亿的股权激励费用是417.29亿。这个算法下,ttm净利润是1414.67亿。

3.业务分类

淘宝天猫的广告佣金上面已经说过了。

其他收入多且杂,分开的收入和ebita见表。总体都是收入增速下来,但亏损情况(或盈利),大幅度的变好。

这里边阿里国际增长43.85%是快的,但利润很差。

菜鸟网络收入增长23.69%,利润9.61亿两项都好。

本地生活增长一般,最新是13.16%的收入增长,亏损率13.64%,我想,美团、滴滴估计面临来自阿里的压力都不大。

云计算继续让人失望,虽然ebitda利润率继续大幅变好到8.42%,但收入增长太差了才2.57%。我们看看国外的亚马逊、微软、谷歌的云计算,都是20%-30%以上的增速,且规模比阿里大很多。国内的话,阿里的云增长,也远差于像中国移动、华为、这些大厂,应该远远落后于市场的预期了。曾经一度畅想的阿里未来10年靠云驱动,至少从当前看,是很难的。

4.资产负债表

最新的资产资产负债表我还没统计,这里先用前面一个Q的内容。一个Q差别不会很大。

网页链接

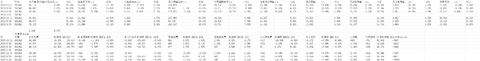

“在估值之前,我们先看看家底,资产负债表。

20231117,阿里巴巴有净现金4448.95亿,占比股东权益38%;股东权益11700.46亿,其中归属母公司股东权益10454.1亿。上下游占款占比股东权益17.96%。这样算还有80%(17.96+1-38%)投向了其他,我们看到是固定资产15.34%、投资(包括权益性投资2082.89亿、其他长期投资2478.2亿)38.98%、商誉及无形资产(商誉2667.13亿、无形资产415.92亿)26.35%。基本上就是这些项目。。

阿里现在也是低估值公司了,算企业价值去估值是有意义的。

ev=市值+净负债,变种是ev=市值-净现金,这里,净现金取“净现金+投资”和“靠谱净资产的低值),因为投资项本质上也是可以迅速变为现金的(熊市暂时不打折)。“靠谱净资产”是股东权益11700.46-商誉无形资产3083.05-1794.36=6823.05亿。 “净现金+投资”是4448.95+4561.09=9010.04亿。因此,ev的扣减项目我们取两者小值是6823.05亿。 当下阿里巴巴市值是13858.09亿人民币,ev=13858.09-6823.05=7035.04亿。。这个可以去算估值。

5.估值

盘前目前跌幅3.29%后,大概市值折算人民币是13852亿,ttm净利润(nongaap)是1604.36亿,市盈率是8.64倍。但考虑到股权激励是实实在在的成本项目,更严苛的是要扣除的,扣除后ttm净利润是1414.67亿,ttm市盈率是9.799倍。

EV估值角度,这个Q的资产负债表还没到wind软件,我参考上个Q的,用“市值-6823亿作为企业价值的ev算,当前ev7039.52亿(=13852-6823),ev/ttm净利润约4.98倍。

(以上观点,不一定对)$阿里巴巴(BABA)$